¿Estás iniciando un negocio o buscando regularizar tu situación fiscal? Comprender los distintos tipos de regímenes fiscales para personas morales y físicas en México puede parecer complicado, pero es fundamental saber cómo deberás tributar, cuáles son tus obligaciones fiscales y, por supuesto, qué tanto dinero terminará en tus manos al final del día.

¡Ponte trucha! 😎 Aquí te explicamos qué son los regímenes fiscales y cuáles son las leyes que debes considerar al darte de alta como contribuyente. ¡Vamos! 👇.

¿Qué es un régimen fiscal?

Un régimen fiscal es un conjunto de normas y leyes que definen cómo debes cumplir con tus obligaciones tributarias, dependiendo de la actividad económica que realices y de tus características como contribuyente.

En pocas palabras, el régimen fiscal determina cómo debes declarar tus ingresos, cuántos impuestos pagarás y qué tipo de deducciones puedes aplicar 😉.

El concepto puede sonar un poco complicado, pero piensa que vas a elegir una ruta para llegar a tu destino, dependiendo de tu vehículo y del terreno, una opción será mejor que otra. Con los regímenes fiscales, es igual: debes encontrar el que mejor se adapte a ti y a lo que haces.

Tipos de regímenes fiscales en México

En México, el SAT ha establecido diferentes tipos de regímenes fiscales para que cada contribuyente pague impuestos según su actividad económica y nivel de ingresos. Esto asegura que las obligaciones fiscales se adecuen a cada situación, ya sea que trabajes por cuenta propia, tengas un pequeño negocio, o formes parte de una empresa grande.

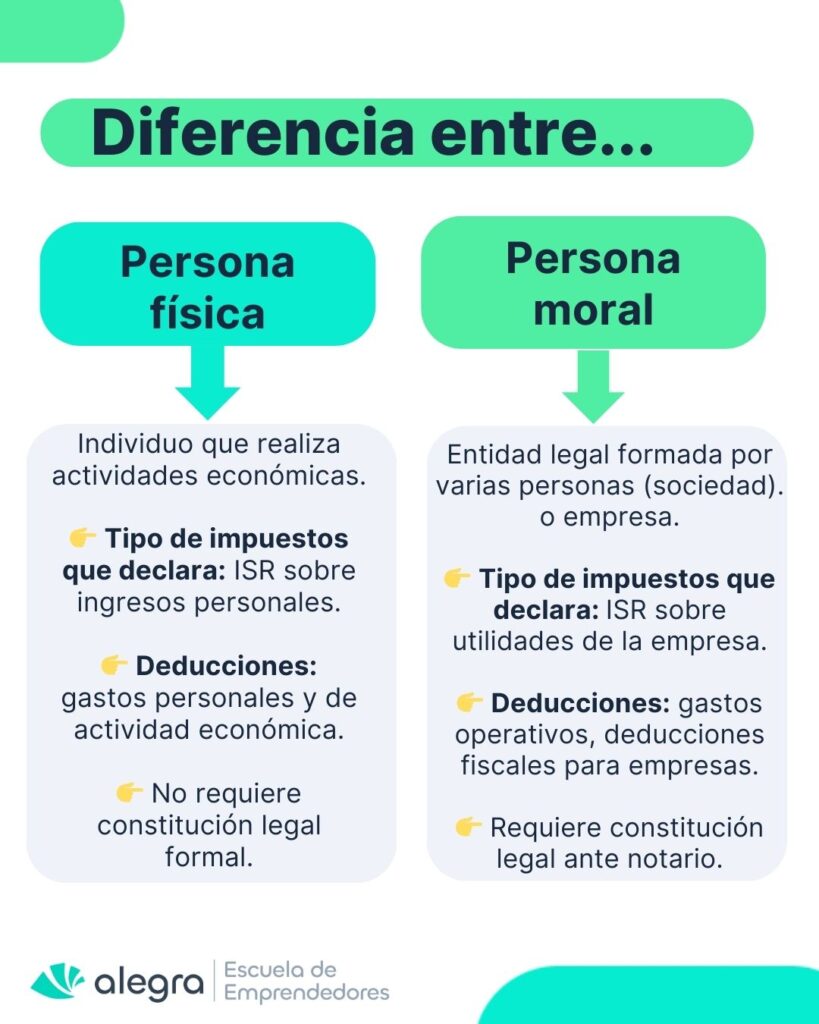

Un ejemplo de estas leyes son las normativas establecidas por el Servicio de Administración Tributaria (SAT) en México, las cuales obligan a los contribuyentes a definir si realizaran sus actividades económicas como una persona física o como una persona moral 👇.

Además, con la llegada de la facturación electrónica a Latinoamérica, muchos países de la región crearon nuevos regímenes tributarios para facilitar el pago de los impuestos y el registro de actividades comerciales.

💡#EmprendeTip: antes de continuar con este tema, te invitamos a consultar la guía de conceptos básicos para entender al SAT 😎.

Tipos de régimen fiscal personas físicas

Primero, conoce las obligaciones fiscales de las personas físicas, que básicamente son:

- La inscripción en el Registro Federal de Contribuyentes (RFC), con sus datos personales actualizados.

- Comprobante de inscripción en el Registro Federal de Contribuyentes.

- Emitir facturas electrónicas donde se coloquen el sello digital del SAT.

- Realizar la declaración de ingresos de forma mensual, bimestral, anual e informativa. El tiempo dependerá del régimen al que pertenezcan.

- Anexar otros requisitos que correspondan a la clase de régimen de personas físicas al que se inscribieron.

Conoce los tipos de régimen para personas físicas en México establecidos por el SAT.

Régimen de Incorporación Fiscal

Aunque el RIF fue derogado en 2022, por reglas de Resolución Miscelánea Fiscal, se permitió a los contribuyentes inscritos hasta agosto del 2021 tributar los 10 años que el régimen tenía contemplado, por ello es importante hablar del mismo.

El RIF incluye a aquellos contribuyentes que realizan actividades empresariales, venta de bienes o préstamos de servicios que no excedan un monto mayor a $2,000,000 millones de pesos y que no requieren de título profesional.

Además, si perteneces a este régimen, tienes algunas ventajas por tributar en el RIF.

Régimen Simplificado de Confianza

RESICO va dirigido principalmente a personas físicas que tengan ingresos que no lleguen a superar los $3,500,000 millones de pesos al año y realicen actividades como AGAPES, actividad de arrendamiento, actividad empresarial y servicios profesionales.

👉Conoce todo sobre RESICO.

Régimen para Actividades Empresariales

En general, este régimen incluye a todos aquellos contribuyentes que realicen actividades comerciales, industriales, agrícolas, ganaderas, de pesca (si se considera actividad empresarial, ya que el sector primario tiene su propio régimen y que es fuente básica de ingresos en México).

💡EmprendeTip: todos aquellos empresarios que transporten mercancías, para restaurantes, cafeterías o cualquier negocio, deben estar familiarizados con el Complemento Carta Porte, para cumplir con las obligaciones fiscales de ley.

Régimen por Actividades Agrícolas, Ganaderas, Silvícolas y Pesqueras

Este régimen incluye a aquellas personas físicas que se dediquen exclusivamente al sector primario y sus ingresos por dicho sector representen un monto de al menos el 90 % de sus ingresos totales.

Régimen por Arrendamiento de Inmuebles

Como su nombre lo indica, en este régimen deben darse de alta todos aquellos que renten bienes inmuebles, como casas, locales, departamentos, edificios, terrenos u habitaciones.

Régimen de Actividades Profesionales

Para todos aquellos que presten servicios por honorarios, es decir, de forma independiente y no como asalariados. Por ejemplo: abogados, contadores, arquitectos, médicos, etc.

Régimen de Asalariados

Incluye a las personas físicas que perciben salarios y prestaciones derivadas de un trabajo a disposición de un empleador.

Régimen por Enajenación de Bienes

Los que obtengan ingresos derivados por toda transmisión de propiedad de bienes, a través de la venta o permuta. Se incluyen bienes como automóviles e inmuebles.

Régimen de los Ingresos por Dividendos y en general por las ganancias distribuidas por Personas Morales

Este régimen abarca a socios o accionistas (personas físicas) que forman parte de una persona moral (empresa), y que obtienen ingresos como ganancias o utilidades.

¿Cuáles son los regímenes fiscales de las personas morales?

Las personas morales son organizaciones como empresas, asociaciones o sociedades que deben estar registradas en un régimen fiscal persona moral establecidos por el SAT.

Estos regímenes determinan cómo deben tributar, es decir, cómo deben pagar impuestos. Los principales regímenes fiscales de personas morales son 👇

Régimen General de Ley

El régimen fiscal 601 es conocido como el régimen general de ley de personas morales. ¿Sabías que, más del 80 % de las nuevas empresas en México se registran inicialmente bajo el Régimen General antes de considerar otros? Dentro de este se encuentran aquellas sociedades con fines lucrativos, como sociedades mercantiles o civiles.

El régimen fiscal 601 está diseñado para cualquier persona moral que no califique para un régimen fiscal especial como el RIF o el Régimen de Actividades Agrícolas, Ganaderas, Silvícolas y Pesqueras.

Características del Régimen General de Ley

¡Pon atención! Otros detalles del régimen fiscal 601 son:

| Características | Amplia cobertura para empresas. Permite deducciones fiscales variadas. ISR del 30%. |

| Obligaciones | Declaraciones mensuales y anuales de ISR e IVA. Contabilidad electrónica. Expedición de CFDI. |

| Ventajas | Deducciones fiscales amplias. Formalidad y mayor credibilidad empresarial. |

Régimen de coordinados

Se aplica a grupos de personas morales que se organizan para realizar actividades de autotransporte terrestre, de carga o pasajeros. Es un régimen especial que permite la deducción de ciertos gastos específicos de la actividad.

Régimen con fines no lucrativos

Es otro de los regímenes para personas morales, donde se integran aquellas personas que no busquen ganancias económicas con las actividades que realicen. Es decir, aquellas sin ánimo de lucro. Por ejemplo, sociedades de inversión, instituciones de beneficencia y administradoras de fondos para el retiro.

¿Cuáles son las obligaciones fiscales de las personas morales?

Según los regímenes de personas morales, varían las obligaciones fiscales. Aunque las más comunes son:

| Inscripción al RFC | Registrar la empresa en el Registro Federal de Contribuyentes. |

| Expedición de CFDI | Emitir facturas electrónicas (CFDI) por ventas y servicios. |

| Declaraciones | Presentar ISR, IVA y otros impuestos, mensual o trimestralmente. |

| Pago de impuestos | ISR, IVA, y en algunos casos, IEPS. |

| Contabilidad electrónica | Mantener y presentar la contabilidad electrónica al SAT. |

| Declaración anual | Resumir y reportar la situación financiera y fiscal al final de cada ejercicio. |

| Retención de impuestos | Retener y enterar impuestos por pagos a empleados o proveedores cuando aplique. |

¿Cómo saber a qué régimen fiscal perteneces?

La información anterior te ayudará a ubicarte en el régimen al que perteneces. Sin embargo, también podrás consultar tus datos a través de la página del portal del SAT, generando tu Constancia de Situación Fiscal.

¿Qué régimen fiscal debo elegir?

¡La pregunta del millón! 😆Inscribirte a un régimen fiscal depende de muchos factores, por ejemplo, qué actividad realizas, cuáles son tus ingresos anuales y cómo es tu negocio. ¡Pero tranqui! Aquí te dejamos algunos consejos para elegir.

| Actividad económica | Ingresos | Beneficios fiscales |

| Analiza lo que haces. Si eres un profesional independiente o freelance, el régimen de Actividades Empresariales y Profesionales podría ser el adecuado para ti. | ¿Cuánto ganas anualmente? Quizá RESICO te convenga aunque seas freelance. ¡Pero ojo! No debes superar los $35 millones de pesos animales como persona moral. | Si eres un emprendedor pequeño, el RIF ofrece descuentos importantes en los primeros años. |

Recuerda que puedes acudir con un contador profesional que te asesore para tomar una buena decisión, ahorrarte mucho dinero y dolores de cabeza en el futuro 😉.

¿Puedo cambiar mi régimen fiscal?

¡Sí! Puedes cambiar tu régimen fiscal cuando sea necesario y en distintas situaciones, como:

- Cambios en tus ingresos, cuando tu negocio crece y superas los límites de ingresos de tu régimen actual, necesitarás cambiar a otro régimen que se ajuste a tus nuevas circunstancias.

- Modificación de actividades, si comienzas con negocios diferentes.

- Cambio en la estructura del negocio, por si decides convertirte en una persona moral.

El SAT también podría solicitar el cambio de régimen si considera que no estás en el adecuado según tus ingresos o actividades.

¿Todo régimen fiscal debe llevar contabilidad obligatoria?

No todos los regímenes fiscales tienen la misma carga administrativa. Los que estan obligados siempre a llevar en orden su contabilidad son:

- Todas las personas físicas que tengan ingresos superiores a los 4 millones de pesos anuales.

- Todas las personas morales, no importa el giro del negocio. Los únicos exentos son las federaciones, municipios y sindicatos de obreros.

Tener un sistema contable adecuado es esencial para cumplir con las obligaciones fiscales de manera correcta y oportuna. Deja atrás estas complicaciones con Alegra, gestiona tu contabilidad electrónica, emite facturas y presenta declaraciones de manera fácil y rápida.

Descubre cómo puedes transformar la administración de tu empresa con esta herramienta todo en uno.